사람들의 기대심리가 공포로 바뀌고 포기상태로 가면서 Good is Bad라는 이상한 논리가 나오고 있습니다. 안 좋은 것은 안 좋은 것이지만 이제는 현실을 반대로 인정하면서 버텨보겠다는 서글픈 현실입니다. 그러나 필자는 원유의 변동성 매매를 이용 목표 달성에 매진하겠습니다.

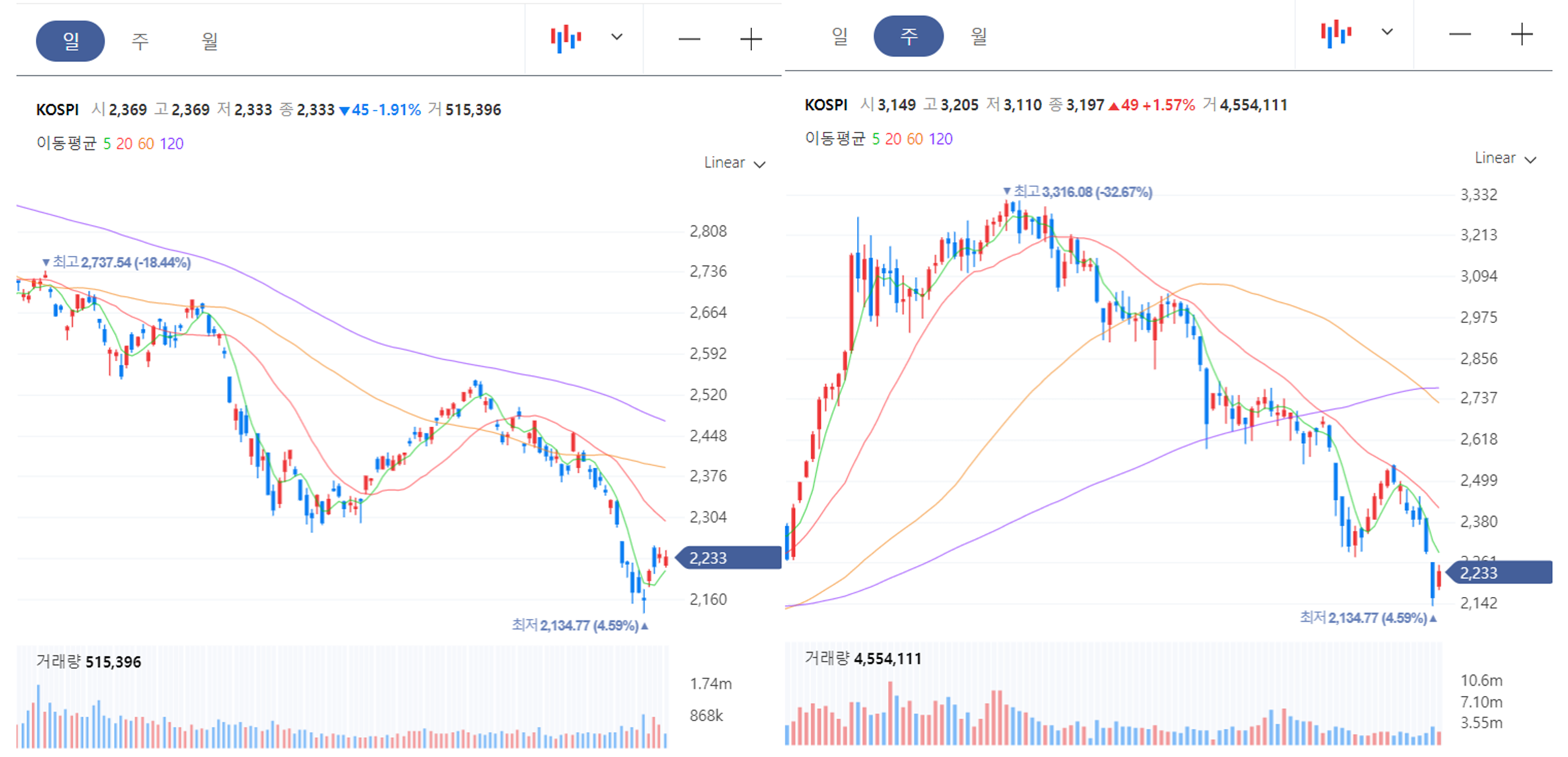

[1. 시황] 미국 실업자 데이터 호전에 따른 미장 하락 및 KOSPI 반등

미국 실업률 감소는 오히려 소비 감소 안되니 소비를 줄이고자 하는 미국 연준의 금리 인상은 계속된다는 신기한 논리가 나오고 있습니다. (뭔 논리).

연준에서 금리 인상을 늦혀 주기를 바라는 마음에서 생긴 논리인데, 그냥 앞만 보시죠. 22년 올해 4.5% 갑니다. 그러면 달러 가격은 높아지고 달러 표기 상품(원유 등)은 하락하며 미국 달러가 빠지는 신흥국 경제는 파탄이 나서 신흥국에 포함된 한국 증시는 그냥 하락을 지속하게 됩니다.

벌써부터 이제 바닥을 치니 몇 달 뒤에는 부자가 될 수 있는 마지막 기회가 온다고들 유튜브에서 떠들던데 정말 한심합니다. 기회는 항상 오니 마지막 기회라는 것은 없고 신냉전에 맞는 경제 체제로 변경되고 있기 때문에 큰 상승도 없는데 말입니다.

코스피는 일봉이나 주봉이 저점 대비 4.59% 반등하고 있는데 큰 의미는 없다고 봅니다. 전저점 어쩌고 W자 어쩌고 하는 사람들은 수입이 주식 말고 없는 작자들인데.. 그런 사람들 말 굳이 귀 기울일 필요가 있을까요?

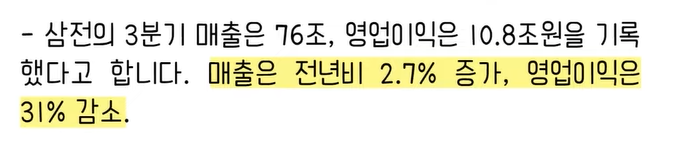

[국내 2] 삼성전자, 삼성전자 우선주 52주 신저가 후 반등 및 영업이익률 최저 -> 2차 목표 분모 감소 중

배당락 이후 삼성전자 보통주와 우선주에서 저점 신호가 발생하면서 반등하고 있습니다.

금주 발표된 3분기 기업실적은 매출은 증가했으나 영업이익은 감소하였습니다. 조금 많이 팔았는데 남는 것은 줄었다는 의미입니다. 그렇게들 기다렸던 삼성전자 실적 쇼크 부분이 향후에는 어떻게 될지 지켜봐야겠습니다.

중요한 것은 2차 목표인 삼성전자 손실 예상 금액 복구의 분모인 삼성전자 가격이 어차피 중요합니다. 분모가 줄면 달성률이 그만큼 높아지기 때문이지요. 올해 안에 빠져나올 테니 조금만 버티고 4만 원대로 가든 3만 원대로 가든 알아서 하시고..

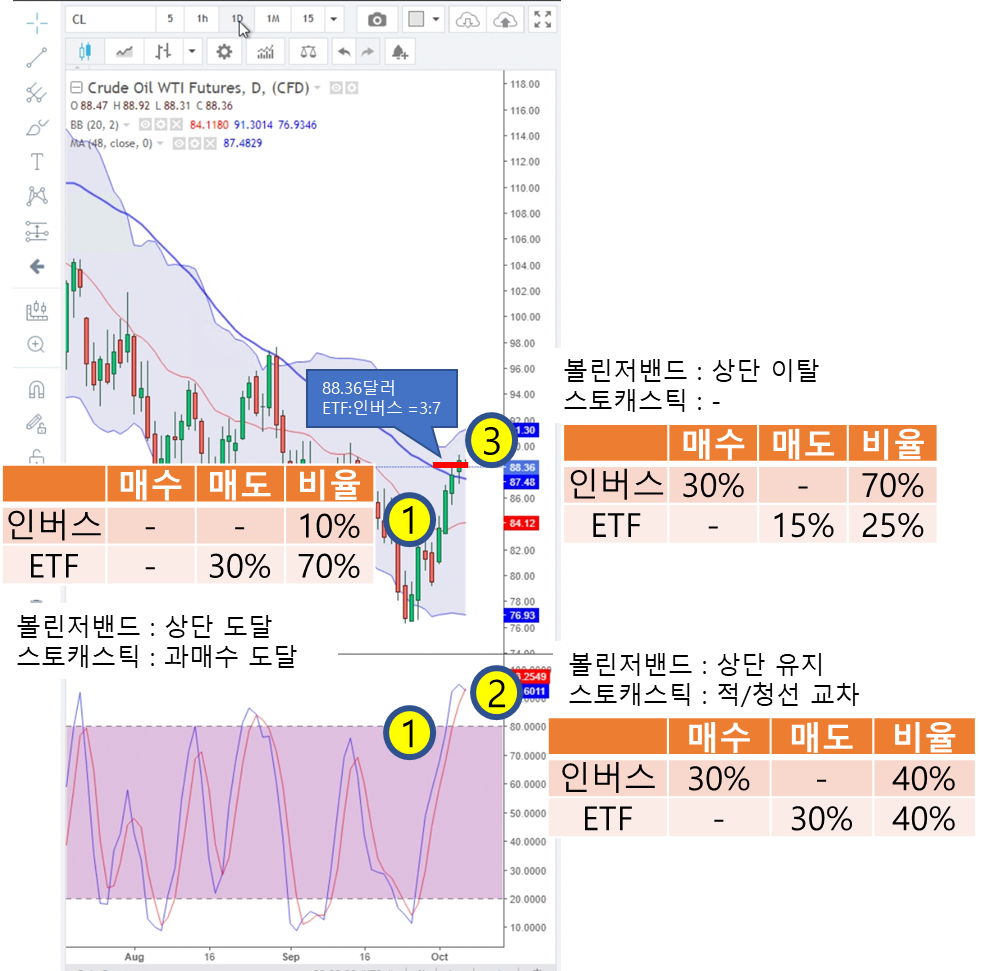

[국내 2] WTI 추종 원유 ETF : 원유 인버스 = 3:7 포트 조정 및 2차 목표 22.5% 달성 -> 2차 목표 분자 증가 중

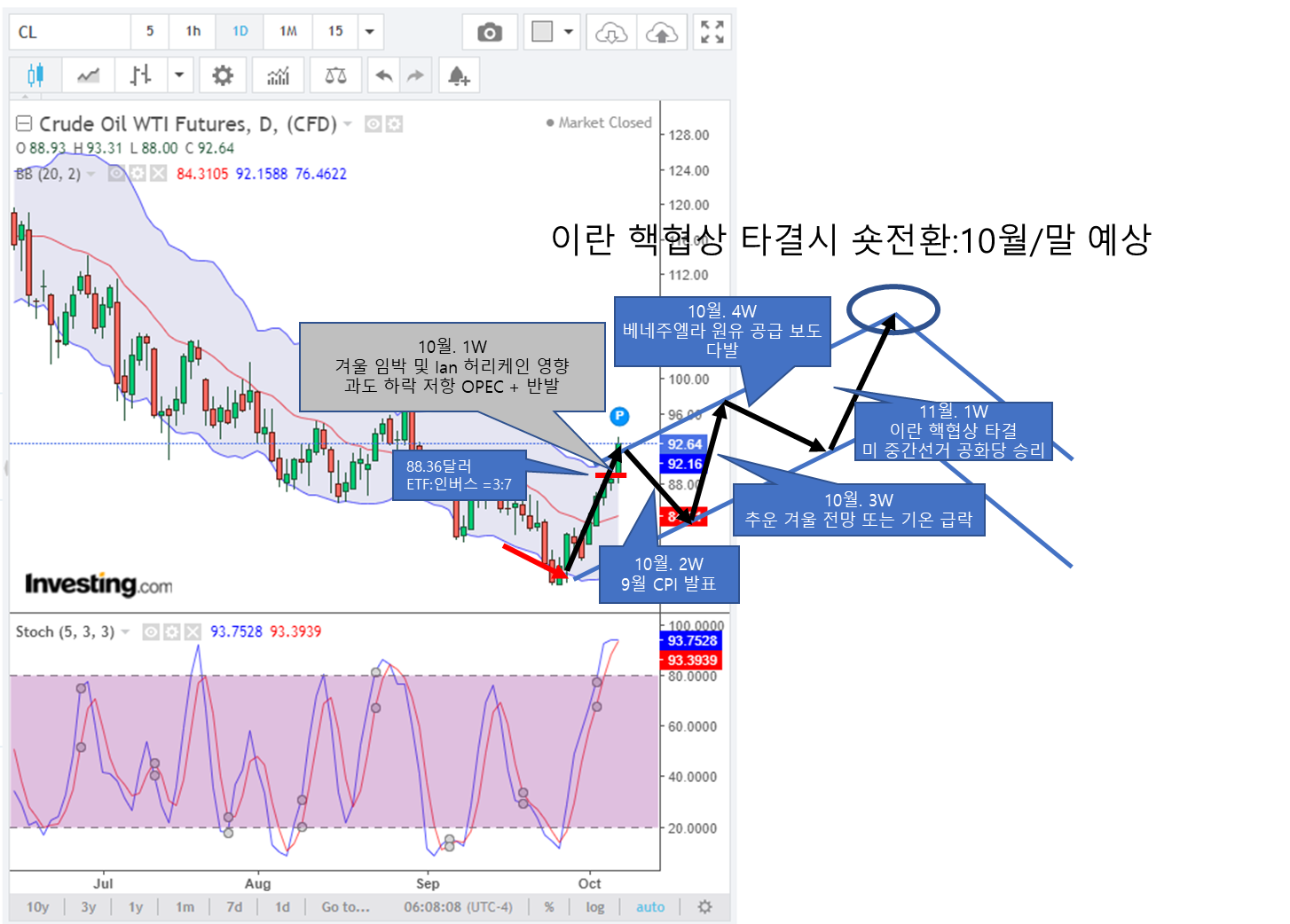

원유 ETF와 원유 인버스는 10월 7일 스토캐스틱 적/청선 교차 시점인 88.63달러에서 ETF : 인버스 = 3:7로 조정하였습니다. OPEC+ 감산 결정이 가격 상승을 유도한다고 하더라도 금리 인상이 아직 안 끝났고 무엇보다 빈 살만 형이 바이든 할아버지의 꼬장을 우습게 본다는 생각이 들었습니다. 원유 가격이 볼린저 밴드 상단이 아닌 중심선 기준으로 매도를 실현한 것이 이런 이유입니다. 그리고 10월 9일은 한글날 휴장으로 가격이 오른다고 해도 반영이 안 될 것이고 다시 하락 추세로 접어들면 포트 조정시간에 부족할 것 같아 10월 7일에 미리 포트 조정을 하였습니다.

그런데 가는 놈은 간다고 하던가요?

10월 7일 오후에 포트 조정하고 10월 7일 저녁에 결국 볼린저 밴드 상단에 도달하였습니다. 다행히 10월 9일 월요일은 국장이 휴장이 관계로 볼린저 밴드 상단 도달가 92달러는 반영이 안 될 것이고 10월 9일 ~ 10일 사이에 바이든의 꼬장이 실현될 것으로 보입니다.

10월 2주 차는 어떻게 해서든 원유 가격을 하락시킬 텐데 달러 가격 상승에 의한 달러 표시 자산 하락, 경기침체에 따른 원유 수요 추가 하락 등 금융적인 접근으로 하락을 유도할 텐데 생각보다 세게 나갈 것 같습니다. 하지만 겨울이란 계절과 미국의 입김이 예전 같지 않은 것을 보면 원유 가격이 볼린저 밴드 중심선에서 다시 상승할 수 있으므로 기존 매도 계획과는 달리 수익창출 및 포트 조정 예정입니다.

볼린저 중심선 하향 도달 - 인버스 15% 매도

스토캐스틱 과매도 도달 - 인버스 15% 매도

스토캐스틱 적/청 교차 - 인버스30% 매도, ETF30% 매수

볼린저 중심선 빈등 시도 - 인버스15% 매도, ETF30% 매수

스토캐스틱 과매도 이탈 - 인버스15% 매도, ETF30% 매수

[3 해외] 넘어감

계속 하락할 장은 안 봅니다.

[4. API] 키움/대신 자동매매 재개 후 실적 발생 시작

일단 중지

[5. 총평] 저점 반등 삼성전자 - 원유 변동성 매매로 손실복구 및 전세 보증금 반환 충당

원유 변동성은 상승과 하락에 모두 기회를 줍니다. 다만 포트 비율 조정 시기가 중요한데 볼린저 밴드와 스토캐스틱으로 계속 진행합니다. 삼성전자 주가가 빠르게 회복하면 2차 목표인 삼성전자 손실 예정금액 복구 달성률이 조기 달성 가능합니다.

2차 목표 삼성전자 손실 예정 금액 복구 = 원유 ETF/인버스 실현 수익금 / 삼성전자 보통주 및 우선주 손실 예정 금액

이재용의 뉴삼성에 따른 주가 관리 등을 기대해 봅니다.

'작은순환경제 > 자산:주식' 카테고리의 다른 글

| 85달러 WTI 원유 ETF:인버스 2차 목표 31% 달성 및 최대위기, 비율 47:53 조정 - '22.11월 1주차 계획 (0) | 2022.10.29 |

|---|---|

| 85달러 WTI 원유 ETF:인버스 2차 목표 28.2% 달성 및 최대위기, 비율 95:5 조정 - '22.10월 4주차 계획 (0) | 2022.10.23 |

| 82달러 WTI 원유 ETF:인버스 2차 목표 18.5% 달성-수익실현 및 포트비율 9:1 조정 - '22.10월 1주차 계획 (0) | 2022.10.01 |

| 79달러 WTI 원유 ETF:인버스 2차 목표 7.2% 달성-수익실현 및 포트비율 3:7 조정 - '22.9월 4주차 계획 (2) | 2022.09.24 |

| 원유 ETF:인버스 포트비율 1:9, - '22.9월 3주차 계획 (0) | 2022.09.18 |

댓글